Aversion pour la perte

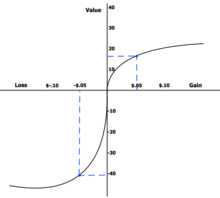

L'aversion pour la perte est une notion issue de l'économie comportementale, elle est un biais comportemental qui fait que les humains attachent plus d'importance à une perte qu'à un gain du même montant.

Description

modifierSur les marchés financiers, l'aversion pour la perte est la réticence à se séparer d'un actif qui vaut moins que le prix auquel le détenteur l'avait acheté, même si cette dépréciation ne fait que traduire une dégradation des perspectives de cet actif. Elle est relativement répandue chez les investisseurs, notamment néophytes.

Pour justifier son aversion, l'investisseur tend à se persuader qu'il s'agit d'une mauvaise passe et que le prix a toutes les chances de remonter à ce qu'il considère comme son « vrai » niveau (processus de rationalisation).

Selon les études sur le sujet, l'aversion pour la perte conduit généralement à une sous-performance du portefeuille : par son côté peu rationnel par rapport aux intérêts réels des investisseurs, elle fait partie des biais cognitifs et émotionnels recensés par les recherches en finance comportementale. Le phénomène a été en particulier théorisé par Daniel Kahneman et Richard Thaler.

L'aversion pour la perte a également été constatée sur des animaux[1]. Cependant, selon la « théorie du signal coûteux », l'ostentation de la « perte » peut constituer une stratégie de communication[pas clair][pourquoi ?] aussi bien chez les animaux que chez les humains.

Notions connexes

modifierL'aversion pour la perte ne doit pas être confondue avec :

- l'aversion pour le risque, puisqu'une vente à perte pourrait permettre précisément de sortir d'une situation de risque sur un actif qui n'a pas tenu ses promesses (ou de l'arbitrer contre un actif plus sûr ou ayant de meilleures perspectives). L'aversion pour le risque, théorisée pour la première fois au XVIIIe siècle par Daniel Bernoulli, et qui a conduit à la notion d'utilité, semble pour sa part correspondre à une certaine rationalité.

- l'aversion pour la dépossession de l'investisseur qui, indépendamment du fait d'être gagnant ou perdant sur le prix d'un actif qu'il détient, s'y est attaché psychologiquement et considère — un biais également assez courant — que ce qu'il possède vaut plus que le prix que le marché lui offre.

Notes et références

modifier- (en) Kahneman, D. & Tversky, A. (1979). Prospect Theory: An Analysis of Decision under Risk. Econometrica 47, 263-291.

- (en) Tversky, A. & Kahneman, D. (1991). Loss Aversion in Riskless Choice: A Reference Dependent Model. Quarterly Journal of Economics 106, 1039-1061.

- M. Keith Chen, Venkat Lakshminarayanan et Laurie R. Santos, « How Basic Are Behavioral Biases? Evidence from Capuchin Monkey Trading Behavior », Journal of Political Economy, vol. 114, no 3, , p. 517–537 (ISSN 0022-3808, DOI 10.1086/503550, lire en ligne, consulté le )